税收返还和转移支付制度

发布日期:2009年05月05日

1994年分税制改革后,引入了税收返还和转移支付制度。

(1)税收返还。现行中央对地方税收返还包括增值税、消费税返还和所得税基数返还。其中,增值税、消费税返还以各地上划中央增值税、消费税增长率为基础逐年递增(注:2009年,简化中央与地方财政结算关系,将地方上解与中央对地方税收返还作对冲处理,相应取消地方上解中央收入科目。同时,增加“成品油价格和税费改革税收返还”科目,用来反映实施成品油税费改革后,按照有关规定相应返还给地方的消费税等收入。因此,从2009年开始,税收返还科目口径与以前年度有较大变化)。

增值税、消费税返还。1994年分税制改革,实行按税种划分收入的办法后,原属地方支柱财源的“两税”收入(增值税收入的75%和消费税的100%)上划为中央收入,由中央给予税收返还。

所得税基数返还。以2001年为基期,为保证地方既得利益,如果按改革方案确定的分享范围和比例计算出的地方分享的所得税收入小于地方实际所得税收入,差额部分由中央作为基数返还地方。

成品油价格和税费改革税收返还。是指实施成品油价格和税费改革后,中央因改革形成的财政收入,扣除中央本级安排的替代航道养护费等支出,对种粮农民、部分困难群体、公益性行业的补贴,以及用于逐步有序取消政府还贷二级公路收费补助支出以后的部分。转移支付资金分配采取“基数加因素”的办法,分为替代性返还和增长性补助两部分。其中,替代性返还指替代地方原有的公路养路费等“六费”收入基数给予的返还;增长性补助指当年转移支付总额中扣除替代性返还后的增量资金分配,选取燃油消耗量、当量公路(航道)里程、路网密度、路况指数等客观因素进行公式化分配。具体额度以2007年的养路费等六费收入为基础,考虑地方实际情况按一定的增长率确定。

(2)转移支付制度。中央对地方转移支付由财力性转移支付和专项转移支付构成。

财力性转移支付是指为弥补财政实力薄弱地区的财力缺口,均衡地区间财力差距,实现地区间基本公共服务能力的均等化,中央财政安排给地方财政的补助支出,由地方统筹安排。目前财力性转移支付包括一般性转移支付、民族地区转移支付等。专项转移支付是指中央财政为实现特定的宏观政策及事业发展战略目标,以及对委托地方政府代理的一些事务或中央地方共同承担事务进行补偿而设立的补助资金,需按规定用途使用。专项转移支付重点用于教育、医疗卫生、社会保障、支农等公共服务领域。

财力性转移支付和专项转移支付各有特点:前者便于地方统筹安排,但不便于对绩效结果进行考核;后者不利于地方统筹安排,专款专用,但可以体现中央的政策导向,便于监督考核。关键在于科学设置、合理搭配,发挥好各自的作用。

近年来,转移支付制度进一步规范。一是调整和完善财政转移支付结构。加大一般性转移支付力度,清理整合专项转移支付项目,将需要较长时期安排补助经费,且数额相对固定的项目,划转列入一般性转移支付,提高一般性转移支付的规模和比例。二是加快财政转移支付法制建设。针对我国目前政府间转移支付制度的法制建设滞后,转移支付补助资金的使用及管理尚缺乏有效约束和效益评估的现状,为通过法律形式规范和完善财政转移支付资金和项目资金安排,力求使财政转移支付资金和项目资金分配更加公平、合理、规范、高效。目前,中央已经启动有关财政转移支付资金的立法程序。

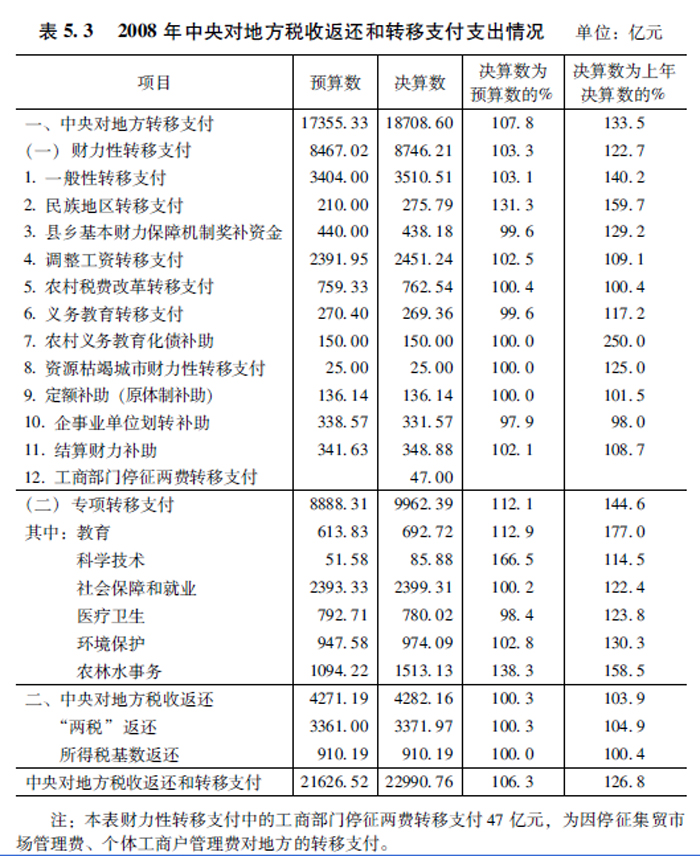

2008年中央对地方税收返还和转移支付22990.76亿元,增加4852.87亿元,增长26.8%。包括:税收返还4282.16亿元,增长3.9%。财力性(含一般性)转移支付8746.21亿元,增长22.7%。专项转移支付9962.39亿元,增长44.6%,增幅高主要是增加了补助地方教育、医疗卫生等重点事业发展支出(见表5.3)。中央对地方税收返还和转移支付相应形成地方财政收入,并由地方安排财政支出。地方支出平均38%的资金来源于中央财政转移支付,其中中西部地区支出平均54.4%的资金来源于中央财政转移支付。

2009年起,进一步规范财政转移支付制度。将中央对地方的转移支付,简化为一般性转移支付、专项转移支付两类。其中,一般性转移支付包括原财力性转移支付,主要是将补助数额相对稳定、原列入专项转移支付的教育、社会保障和就业、公共安全、一般公共服务等支出,改为一般性转移支付;原一般性转移支付改为均衡性转移支付。

附件下载:

京公网安备11010202000006号

京公网安备11010202000006号